-

下載APP

下載APP

行情貴

行情貴 佣金貴,短線利潤薄

佣金貴,短線利潤薄 行情變化迅速,難以捕捉

行情變化迅速,難以捕捉 死機、斷線、高延時

死機、斷線、高延時 缺乏技術支持

缺乏技術支持 新戶享免費CME WTI原油期貨行情,再送高達HK$2,500免佣券與HK$6,000返現!

新戶享免費CME WTI原油期貨行情,再送高達HK$2,500免佣券與HK$6,000返現! CME WTI原油全包手續費US$2.52、微型WTI原油US$0.85。

CME WTI原油全包手續費US$2.52、微型WTI原油US$0.85。 支持點價下單、雲止損等專業下單功能,助您迅速應對市場變化。

支持點價下單、雲止損等專業下單功能,助您迅速應對市場變化。 五條跨太平洋光纜直達交易所,穩定迅速。

五條跨太平洋光纜直達交易所,穩定迅速。 支持API交易、Colo高速服務,符合資格者可免費。

支持API交易、Colo高速服務,符合資格者可免費。| 合約名稱(代碼) | 手續費全包價 | 保證金* | 維持保證金* |

|---|---|---|---|

| 微型WTI原油(MCL) | USD 0.85 | USD 799 | USD 726 |

| WTI原油(CL) | USD 2.52 | USD 7,986 | USD 7,260 |

| 合約名稱 | 微型WTI原油 | WTI原油 |

|---|---|---|

| 交易所 | CME_NYMEX | |

| 交易時間 | 夏令:06:00A.M.-05:00A.M. 冬令:07:00A.M.-06:00A.M. |

|

| 漲跌停 | ±6美元, 熔斷2分鐘 | |

| 合約代碼 | MCL | CL |

| 保證金* | USD 799 | USD 7,986 |

| 最小變動單位 | 0.01=US$1 | 0.01=US$10 |

| 合約大小 | 100桶 | 1000桶 |

| 結算日 | 合約月份前1月的25號前第4個交易日 | 合約月份前1月的25號前第3個交易日(25日為交易日) 合約月份前1月的25號前第4個交易日 (25日為非交易日) |

| 合約月份 | 當年剩餘月份及其後60個連續月(本年度及5個日歷年) | 近6年的連續月份合約,第7-9年的每年6,12月 |

| 交割方式 | 現金 | 實物 |

*注:保證金會根據交易所標準而變化,最新更新日期:2024-09-06

現金交收的產品,是可以留到最後交易日的;最後交易日,也是結算日。實物交收的產品,最後交易日前一天晚上,12點前就必須平倉,否則要進行實物交收。

CME微型原油合約(MCL)是現金交割,但特別注意CME原油合約(CL)是實物交割。

2022年6月,為了投資者能夠精準且遊刃有餘地應對原油波動帶來的影響,CME又推出了微型WTI原油期貨期權。到目前為止,現有微型產品期權合約的成交量已達到400多萬份。

| 合約名稱 | 原油期權 |

|---|---|

| 交易所 | CME_NYMEX |

| 合約代碼 | 季度期權/序列期權:LO(看漲及看跌期權) |

| 交易時間 | 週一至週五 夏令:06:00A.M.-05:00A.M. 冬令:07:00A.M.-06:00A.M. |

| 合約單位 | 一手最臨近到期月份的原油期貨 |

| 最小變動單位 | 0.01=10 美元 |

| 合約月份 | 最近五年的所有連續月份,第六年到第九年的 6 月和 12月 |

| 最後交易日時間 | 原油期貨到期日的前三個交易日 |

| 行使價間距 | 以上一日的結算價最近的行使價作為基礎,向上向下各20個$0.5,之後再向上向下 10 個$2.5,共 61 個行使價 |

| 行使/指派 (exercise / assign) |

美式行權。在到期日,若無相反指示,所有價內期權均被執行。在交易期權的任何營業日紐約時間下午 5:15 點(香港時間早上 05:15 點)之前均可行使期權。 |

| 到期結算 | 行使期權會產生最近季度實物期貨合約頭寸。在最後交易日,價內期權將被自動執行。 |

| 持倉限制 | 所有合約月份合計的淨多倉或空倉 20, 000 張合約 |

WTI 五月原油期貨在美國當地時間2020年 4 月 20 日結算于 -37.63 美元, 是 WTI 原油期貨自 1983 年開始交易後首次跌入負值區間,引發了全球關于對商品期貨負價格的思考。

市場認為,負價格的出現,主要是以下兩個原因促成的:

一是新冠病毒在全球擴散,導致原油市場在短期內供應遠遠大于需求。此前,OPEC+與全球主要產油國達成的協議並不理想,減產沒有達到預期,使得原油價格承壓。

二是原油倉庫儲油空間不足,再加上WTI原油必須實物交割的壓力。導致當空頭計算過交割量和儲存空間有差額後,就可以短時間內單方面碾壓多頭。最終,導致結算日的原油價格為負數。

有意思的是,在 WTI 原油期貨價格為負值時,布蘭特(Brent)原油期貨價格沒有出現負值。其中,一個重要原因是 WTI 原油期貨的運輸倉儲服務承擔方是買方,在供應大于需求的時候,原油期貨的負結算價格可以視為對買方的運輸和倉儲成本的補償。 Brent 原油期貨交割是現金結算,沒有以上成本。

WTI期貨會出現負值只是由不同的交割方式而造成,並不代表布蘭特原油期貨就會比WTI期貨更加有優勢。

綜合CME講師與市場分析: 原油價格的波動主要受到供需關系的影響。從供應方面來看,OPEC和美國是兩個主要的產油區。由于通膨壓力和俄烏戰爭的影響,美國曾傾向增產,導致油價下跌,但OPEC並未配合增產。在需求方面,全球經濟狀況是關鍵因素。目前,認為美國經濟即將衰退可能為時過早,油價可能因此反應過度。雖然中國經濟面臨挑戰,但其他發展中國家的需求可能會部分彌補這一缺口。

當經濟前景不明朗時,OPEC通常會選擇減產以支撐油價,而當油價上升後,OPEC又可能會增產。因此,在當前的情況下,原油價格更可能呈現上下震蕩的行情,而非單邊趨勢。

關于“人工智能的快速發展可能導致能源短缺”的觀點,目前仍有待確認。人工智能的發展確實需要大量的能源,尤其是數據中心和計算設備的電力消耗顯著增加。然而,能源供應能否跟上人工智能發展的步伐,仍需進一步觀察。

生產減少

國際局勢不穩定

經濟增長

美元走弱

生產增加

國際局勢穩定

經濟放緩

美元走強

地緣政治風險:原油市場受到政治風險的影響比較大,例如國際局勢緊張、恐怖襲擊等事件都可能對原油期貨價格造成影響。政治風險對原油市場的影響通常是暴漲,投資者需要注意風險,尤其是持有高風險項目的投資者。

市場供需關系:市場供需關系也是影響原油期貨價格的重要因素,供需失衡時可能導致原油價格的暴漲或大跌。供應過剩可能導致原油價格大跌,而供應短缺可能導致原油價格暴漲。

供應分析:

1) 庫存,可以參考EIA (Energy Information Administration)和IEA(International Energy Agency)公布的數據。

2) 產能,產能高會引致供應增加。例如:OPEC、美國等主要原油出口國的產能計劃、油井開工數目等。

3) 開採成本,開採成本越低,供應可能會越高。此因素也和技術發展有關系,例如美國的頁岩油革命降低開採成本,增加了美國原油的供應。詳細的發展可以關注能源研究機構的研究報告,或者各大石油公司的財報。

綜合考慮,低庫存,或者低產能都不一定會引致供應緊張。可是,低庫存和低產能同時發生,而需求變動不大的情況下,供應很可能會緊張,而引致油價上漲。

需求分析:

經濟因素,經濟發展有利于油價的需求。需要考慮的數據主要為經濟增長數據和工業生產數據。

1) 經濟增長數據考慮的領先指針有:消費者信心指數、零售銷售、建築許可證;

2) 滯後指標有:GDP、失業率等。工業生產數據有PMI、IPI、工業用電量等。

國際貿易糾紛:國際貿易糾紛可能對原油市場產生影響,例如貿易戰、關稅等政策可能導致國際貿易體系出現變化,進而對原油期貨價格造成影響。投資者需要關注國際貿易糾紛的動向,以便及時調整投資策略。

經濟因素:經濟因素對原油期貨的影響也比較大,例如經濟衰退、通貨膨脹等都可能對原油期貨價格造成影響。經濟因素對原油市場的影響通常是大跌,投資者需要注意經濟動向和宏觀政策對原油市場的影響。

通貨膨脹:

石油價格會影響到我們的生活。因為石油產品覆蓋了我們的衣食住行。石油所提鍊出來的汽油、柴油等是運輸和電力的主要能源來源。所有塑料產品、衣服的化學纖維、化妝品、清潔劑、制藥都與石油副產品相關。因此當石油價格上漲,通貨膨脹將會加劇,當石油價格下跌的時候,通貨膨脹的壓力也將會減弱。

股票市場:

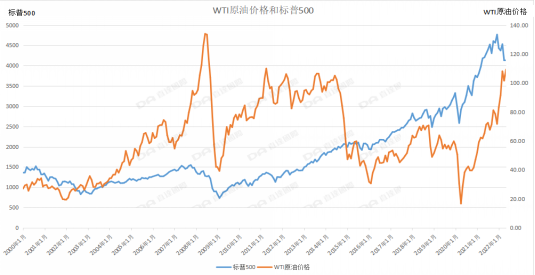

從過去20年WTI原油價格圖中可以看出,油價總體和標普500指數有一定正相關性,除了2022年初和從2007到2008年中這兩段時間。這兩段時間油價暴漲,但標普500指數是下跌的。一般來說,油價穩步上漲與經濟擴張相關。作為提前感知經濟走勢的晴雨表,股票市場走勢與油價呈現正相關很正常。然而,當經濟過熱而導致油價暴漲的情況下,股票市場走勢背道而馳正是衰退的現象。這是2008年的情況。2022年初油價暴漲引起對加息的預期,市場作出了調整。了解更多油價與股票的關系

(數據來源:Wind)

布蘭特原油(Brent Crude Oil)出產于英國北海布蘭特地區,其質量高、產量穩定,歐洲、非洲和中東出口的原油均以布蘭特原油價格作為市場參考價格。1988年,洲際交易所(ICE) 推出布蘭特原油期貨合約後,一躍成為當時交易所內最活躍的合約,並被認為是高度靈活的規避風險及進行交易的工具。布蘭特原油期貨價格也成為了國際油價的標桿。 了解更多布蘭特原油

| 區別 | WTI原油 | 布蘭特原油 |

|---|---|---|

| 產地 | 美國俄克拉荷馬州庫欣地區 | 英國北海布蘭特地區 |

| 交易地點 | 紐約商品期貨交易所(CME) | 倫敦洲際交易所(ICE) |

| 價格關聯地區 | 反映美國石油價格變動 | 反映歐洲、非洲和中東出口的原油價格變動 |

| 含硫量 | 質量非常高,可精鍊出較高比例汽油的輕甜原油- 即含硫量低(僅為0.24%)。 |

質量略低于輕原油,平均含硫量為0.37%。 |

| 定價方式 | 取決于庫欣原油的庫存 | 取決于OPEC產量變化和需求變化 |

| 價格限制 | 有每日價格限幅 | 無價格限幅 |

| 對地緣政治 敏感程度 |

不敏感 | 敏感 |

如今,布蘭特原油和WTI為基準油的原油期貨交易,是全球商品期貨品種中成交量的龍頭。 過去10年,最極端的時候,WTI價格甚至大幅度低于布蘭特原油價格20美元以上。可是,這僅僅是2011年之後的事,在此之前WTI的價格卻是長期高于布蘭特原油。為什麼會出現這麼神奇的逆轉?主要是以下幾個原因導致:

1. 隨著頁岩油革命的成功,美國本土原油產量急劇增加

2. 由于庫欣地區和墨西哥灣區儲運瓶頸限制。

3. 布蘭特原油對于地緣政治敏感程度較高

1.美國原油產量急劇增加

說到石油,你可能會想起沙特,畢竟沙特有“石油王國”的稱號,中東油王的形象更加是深入民心。不過,最近幾年情況發生了改變,排在第一的產油大國竟然變成了美國。這就奇怪了,美國怎麼從石油輸入國變成第一產油大國呢?

我們先來看下2021年世界前10產油大國的排名情況。排在榜首的是美國,平均每日生產約1,900萬桶石油,佔世界石油總量的20%,超過俄羅斯和沙特。沙特在第二,平均每日生產約1,080萬桶石油,佔世界石油總產量的11%;俄羅斯排在第三,平均每日生產約1,070萬桶石油,也佔世界石油總產量的11%;而中國則排在第五位,約500萬桶。

| 2021年世界前10產油大國統計表 | |||

|---|---|---|---|

| 排名 | 國家 | 生產量 (百萬桶/日) |

佔世界 總量的份額 |

| 1 | 美國 | 18.88 | 20% |

| 2 | 沙特阿拉伯 | 10.84 | 11% |

| 3 | 俄羅斯 | 10.78 | 11% |

| 4 | 加拿大 | 5.54 | 6% |

| 5 | 中國 | 4.99 | 5% |

| 6 | 伊拉克 | 4.15 | 4% |

| 7 | 阿拉伯聯合酋長國 | 3.79 | 4% |

| 8 | 巴西 | 3.69 | 4% |

| 9 | 伊朗 | 3.46 | 4% |

| 10 | 挪威 | 2.72 | 3% |

(表格數據源:EIA(美國能源信息管理局)官網)

其實,早在2017年,美國石油產量就已經超過沙特和俄羅斯,成為全球第一。那麼美國憑什麼能後來居上,並持續佔據全球第一大產油國的位置呢?主要原因是美國實行了“頁岩油革命”了解更多頁岩油技術。

2.庫欣地區儲運瓶頸限制

隨著頁岩油革命的成功,美國本土原油產量急劇增加,尤其在2010年之後,美國原油產量增長幅度更為顯著,美國本土產量供應充足。

由于庫欣地區和墨西哥灣區儲運瓶頸限制。美國產量不斷增加,但是運送原油的物流設施沒有跟上,導致原油被大量的囤積在WTI原油的交割地庫欣地區,庫存攀升,輸入量超過了輸出量,從而導致WTI價格下挫,並大大低于布蘭特原油價格。近幾年,通過建設新的輸油管道,庫欣地區原油外輸能力提高,WTI和布蘭特原油的價差也縮小了很多,現在的差價基本保持在3-5美元一桶。

WTI原油定價是取決于庫欣原油的庫存,且設有每日價格限幅;而布蘭特原油由于運輸方便,所以定價更多受到歐佩克產量變化所影響,不設置每日價格限幅。

3.地緣政治敏感

布蘭特原油對于地緣政治敏感程度較高,若中東地區發生一些重大的地緣政治事件,會導致布蘭特原油價格受到明顯的影響,而WTI通常對于地緣政治敏感程度較弱,從而使得兩者價差擴大。自從美國實施淡出中東的戰略後,中東地區的局勢比過去更加不穩定。

WTI對于地緣政治的敏感程度不是那麼明顯,而布蘭特原油則比較敏感。這裡有兩個原因:第一,全球原油的定價以布蘭特為首,WTI次之。第二,布蘭特產油地在海上,WTI產油地在內陸,海上運輸要比內陸方便多了,而且原油的交割是FOB。意思是原油的價格只包含了原油供貨商把原油從產地運到船上、油管,或者特定的暫存油罐,後面的運輸成本不是原油供貨商的責任。所以,一旦發生大國紛爭,油價受到刺激較多的自然是定價首要和運輸方便的布蘭特較多。

當原油期貨近期合約價格高,遠期合約價格低,很多人會以為未來油價會下跌。這種近高遠低的情況叫作Backwardation。例如,WTI的4月合約價格為68美元/桶,7月合約價格為66美元,8月合約價格是65。看上去是價格往下的,一般人會以為未來價格會下跌。

其實,很可能不是。因為4月合約價格高可能是反映了近期市場的需求殷切,購買者願意付更高的價格購買近期交收的原油。通常這種需求較大的情況,會反映在庫存低。所以,庫存的高低可以用作復核此觀點的重要依據。如果成立,那麼Backwardation的情況下,不適合做空。

到過來,如果是Contagon結構,也就是遠月比近月高,就可能說明近月市場供大于求。高庫存能確認此觀點。這種情況不適合長倉。

趨勢跟隨策略:

這種策略是基于市場的趨勢進行交易,一旦確定了市場趨勢,就會沿著這個趨勢交易。如果市場處于上漲趨勢,交易者會做多;如果市場處于下跌趨勢,交易者會做空。

反轉策略:

這種策略是基于市場的反轉進行交易,一旦市場出現了反轉信號,交易者會相應地進行交易。如果市場一直在上漲,但是出現了一個下跌信號,交易者會做空;如果市場一直在下跌,但是出現了一個上漲信號,交易者會做多。

範圍交易策略:

這種策略是基于市場價格的波動範圍進行交易,交易者會在價格的支撐位和阻力位之間進行買賣交易。如果市場價格處于支撐位,交易者會選擇做多;如果市場價格處于阻力位,交易者會選擇做空。

原油期貨交易存在著各種風險,包括市場風險、操作風險、流動性風險等。下面是一些可以避免原油期貨交易風險的方法:

制定交易策略:在進行原油期貨交易之前,需要制定一個明確的交易策略,包括進出場策略、止損和止盈的位置、風險控制等,以便在市場波動時做出明智的決策。

控制風險:在交易過程中,投資者需要嚴格控制風險,確定風險承受能力和風險收益比,設置合理的止損和止盈位置,避免出現大幅度損失。

加強市場觀察:市場行情時時刻刻都在變化,投資者需要及時掌握市場動態,分析市場趨勢,判斷市場風險,及時調整交易策略,以減少風險。

學習技術分析:技術分析是一種重要的市場分析方法,可以通過對市場價格走勢、成交量和趨勢等因素的分析,預測市場趨勢,判斷市場風險,制定出有效的交易策略。

適時平倉:在交易中,投資者需要密切關注市場變化,適時平倉,避免因市場波動而造成大幅度損失。

總的來說,原油期貨交易需要投資者具備相關的知識和技能,並制定出有效的交易策略,以減少風險。在交易中,投資者需要謹慎應對市場波動,適時調整交易策略,以獲取穩定的收益。

| 直達國際 | 無 |

| 其他券商 | 1美元 |

| 直達國際 | 低至US$0.08 |

| 其他券商 | US$0.99-US$25 |

| 直達國際 | 免費 合資格用戶 |

| 其他券商 | 收費 |

| 直達國際 | 直連CME 4條跨太平洋專線 Colo VIP高速服務 |

| 其他券商 | 速度慢不穩定 |

下載直達客戶端,在【信息/服務】頁面,點擊【在線開戶】或【開戶】。輸入開戶手機號碼和驗證碼,並同意聲明,提交相關資料,完成開戶流程。

在【賬戶】頁面,點擊【實盤】。選擇賬戶類型,輸入賬戶和密碼。在【行情】頁面,點擊左上角【市場】,選擇可交易的期貨合約即可進行交易。