-

下载APP

下载APP

行情贵

行情贵 佣金贵,短线利润薄

佣金贵,短线利润薄 行情变化迅速,难以捕捉

行情变化迅速,难以捕捉 死机、断线、高延时

死机、断线、高延时 缺乏技术支持

缺乏技术支持 新户享免费CME WTI原油期货行情,再送高达HK$2,500免佣券与HK$6,000返现!

新户享免费CME WTI原油期货行情,再送高达HK$2,500免佣券与HK$6,000返现! CME WTI原油全包手续费US$2.52、微型WTI原油US$0.85。

CME WTI原油全包手续费US$2.52、微型WTI原油US$0.85。 支持点价下单、云止损等专业下单功能,助您迅速应对市场变化。

支持点价下单、云止损等专业下单功能,助您迅速应对市场变化。 五条跨太平洋光缆直达交易所,稳定迅速。

五条跨太平洋光缆直达交易所,稳定迅速。 支持API交易、Colo高速服务,符合资格者可免费。

支持API交易、Colo高速服务,符合资格者可免费。| 合约名称(代码) | 手续费全包价 | 保证金* | 维持保证金* |

|---|---|---|---|

| 微型WTI原油(MCL) | USD 0.85 | USD 799 | USD 726 |

| WTI原油(CL) | USD 2.52 | USD 7,986 | USD 7,260 |

| 合约名称 | 微型WTI原油 | WTI原油 |

|---|---|---|

| 交易所 | CME_NYMEX | |

| 交易时间 | 夏令:06:00A.M.-05:00A.M. 冬令:07:00A.M.-06:00A.M. |

|

| 涨跌停 | ±6美元, 熔断2分钟 | |

| 合约代码 | MCL | CL |

| 保证金* | USD 799 | USD 7,986 |

| 最小变动单位 | 0.01=US$1 | 0.01=US$10 |

| 合约大小 | 100桶 | 1000桶 |

| 结算日 | 合约月份前1月的25号前第4个交易日 | 合约月份前1月的25号前第3个交易日(25日为交易日) 合约月份前1月的25号前第4个交易日 (25日为非交易日) |

| 合约月份 | 当年剩余月份及其后60个连续月(本年度及5个日历年) | 近6年的连续月份合约,第7-9年的每年6,12月 |

| 交割方式 | 现金 | 实物 |

*注:保证金会根据交易所标准而变化,最新更新日期:2024-09-06

现金交收的产品,是可以留到最后交易日的;最后交易日,也是结算日。实物交收的产品,最后交易日前一天晚上,12点前就必须平仓,否则要进行实物交收。

CME微型原油合约(MCL)是现金交割,但特别注意CME原油合约(CL)是实物交割。

2022年6月,为了投资者能够精准且游刃有余地应对原油波动带来的影响,CME又推出了微型WTI原油期货期权。到目前为止,现有微型产品期权合约的成交量已达到400多万份。

| 合约名称 | 原油期权 |

|---|---|

| 交易所 | CME_NYMEX |

| 合约代码 | 季度期权/序列期权:LO(看涨及看跌期权) |

| 交易时间 | 周一至周五 夏令:06:00A.M.-05:00A.M. 冬令:07:00A.M.-06:00A.M. |

| 合约单位 | 一手最临近到期月份的原油期货 |

| 最小变动单位 | 0.01=10 美元 |

| 合约月份 | 最近五年的所有连续月份,第六年到第九年的 6 月和 12月 |

| 最后交易日时间 | 原油期货到期日的前三个交易日 |

| 行使价间距 | 以上一日的结算价最近的行使价作为基础,向上向下各20个$0.5,之后再向上向下 10 个$2.5,共 61 个行使价 |

| 行使/指派 (exercise / assign) |

美式行权。在到期日,若无相反指示,所有价内期权均被执行。在交易期权的任何营业日纽约时间下午 5:15 点(香港时间早上 05:15 点)之前均可行使期权。 |

| 到期结算 | 行使期权会产生最近季度实物期货合约头寸。在最后交易日,价内期权将被自动执行。 |

| 持仓限制 | 所有合约月份合计的净多仓或空仓 20, 000 张合约 |

WTI 五月原油期货在美国当地时间2020年 4 月 20 日结算于 -37.63 美元, 是 WTI 原油期货自 1983 年开始交易后首次跌入负值区间,引发了全球关于对商品期货负价格的思考。

市场认为,负价格的出现,主要是以下两个原因促成的:

一是新冠病毒在全球扩散,导致原油市场在短期内供应远远大于需求。此前,OPEC+与全球主要产油国达成的协议并不理想,减产没有达到预期,使得原油价格承压。

二是原油仓库储油空间不足,再加上WTI原油必须实物交割的压力。导致当空头计算过交割量和储存空间有差额后,就可以短时间内单方面碾压多头。最终,导致结算日的原油价格为负数。

有意思的是,在 WTI 原油期货价格为负值时,布兰特(Brent)原油期货价格没有出现负值。其中,一个重要原因是 WTI 原油期货的运输仓储服务承担方是买方,在供应大于需求的时候,原油期货的负结算价格可以视为对买方的运输和仓储成本的补偿。 Brent 原油期货交割是现金结算,没有以上成本。

WTI期货会出现负值只是由不同的交割方式而造成,并不代表布兰特原油期货就会比WTI期货更加有优势。

综合CME讲师与市场分析: 原油价格的波动主要受到供需关系的影响。从供应方面来看,OPEC和美国是两个主要的产油区。由于通膨压力和俄乌战争的影响,美国曾倾向增产,导致油价下跌,但OPEC并未配合增产。在需求方面,全球经济状况是关键因素。目前,认为美国经济即将衰退可能为时过早,油价可能因此反应过度。虽然中国经济面临挑战,但其他发展中国家的需求可能会部分弥补这一缺口。

当经济前景不明朗时,OPEC通常会选择减产以支撑油价,而当油价上升后,OPEC又可能会增产。因此,在当前的情况下,原油价格更可能呈现上下震荡的行情,而非单边趋势。

关于“人工智能的快速发展可能导致能源短缺”的观点,目前仍有待确认。人工智能的发展确实需要大量的能源,尤其是数据中心和计算设备的电力消耗显著增加。然而,能源供应能否跟上人工智能发展的步伐,仍需进一步观察。

生产减少

国际局势不稳定

经济增长

美元走弱

生产增加

国际局势稳定

经济放缓

美元走强

地缘政治风险:原油市场受到政治风险的影响比较大,例如国际局势紧张、恐怖袭击等事件都可能对原油期货价格造成影响。政治风险对原油市场的影响通常是暴涨,投资者需要注意风险,尤其是持有高风险项目的投资者。

市场供需关系:市场供需关系也是影响原油期货价格的重要因素,供需失衡时可能导致原油价格的暴涨或大跌。供应过剩可能导致原油价格大跌,而供应短缺可能导致原油价格暴涨。

供应分析:

1) 库存,可以参考EIA (Energy Information Administration)和IEA(International Energy Agency)公布的数据。

2) 产能,产能高会引致供应增加。例如:OPEC、美国等主要原油出口国的产能计划、油井开工数目等。

3) 开采成本,开采成本越低,供应可能会越高。此因素也和技术发展有关系,例如美国的页岩油革命降低开采成本,增加了美国原油的供应。详细的发展可以关注能源研究机构的研究报告,或者各大石油公司的财报。

综合考虑,低库存,或者低产能都不一定会引致供应紧张。可是,低库存和低产能同时发生,而需求变动不大的情况下,供应很可能会紧张,而引致油价上涨。

需求分析:

经济因素,经济发展有利于油价的需求。需要考虑的数据主要为经济增长数据和工业生产数据。

1) 经济增长数据考虑的领先指针有:消费者信心指数、零售销售、建筑许可证;

2) 滞后指标有:GDP、失业率等。工业生产数据有PMI、IPI、工业用电量等。

国际贸易纠纷:国际贸易纠纷可能对原油市场产生影响,例如贸易战、关税等政策可能导致国际贸易体系出现变化,进而对原油期货价格造成影响。投资者需要关注国际贸易纠纷的动向,以便及时调整投资策略。

经济因素:经济因素对原油期货的影响也比较大,例如经济衰退、通货膨胀等都可能对原油期货价格造成影响。经济因素对原油市场的影响通常是大跌,投资者需要注意经济动向和宏观政策对原油市场的影响。

通货膨胀:

石油价格会影响到我们的生活。因为石油产品覆盖了我们的衣食住行。石油所提炼出来的汽油、柴油等是运输和电力的主要能源来源。所有塑料产品、衣服的化学纤维、化妆品、清洁剂、制药都与石油副产品相关。因此当石油价格上涨,通货膨胀将会加剧,当石油价格下跌的时候,通货膨胀的压力也将会减弱。

股票市场:

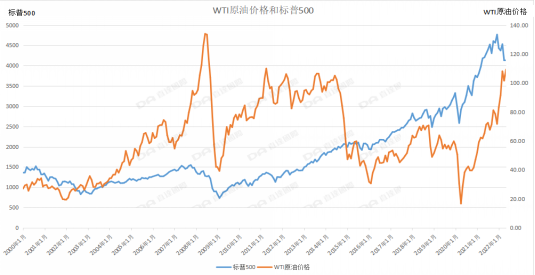

从过去20年WTI原油价格图中可以看出,油价总体和标普500指数有一定正相关性,除了2022年初和从2007到2008年中这两段时间。这两段时间油价暴涨,但标普500指数是下跌的。一般来说,油价稳步上涨与经济扩张相关。作为提前感知经济走势的晴雨表,股票市场走势与油价呈现正相关很正常。然而,当经济过热而导致油价暴涨的情况下,股票市场走势背道而驰正是衰退的现象。这是2008年的情况。2022年初油价暴涨引起对加息的预期,市场作出了调整。了解更多油价与股票的关系

(数据来源:Wind)

布兰特原油(Brent Crude Oil)出产于英国北海布兰特地区,其质量高、产量稳定,欧洲、非洲和中东出口的原油均以布兰特原油价格作为市场参考价格。1988年,洲际交易所(ICE) 推出布兰特原油期货合约后,一跃成为当时交易所内最活跃的合约,并被认为是高度灵活的规避风险及进行交易的工具。布兰特原油期货价格也成为了国际油价的标杆。 了解更多布兰特原油

| 区别 | WTI原油 | 布兰特原油 |

|---|---|---|

| 产地 | 美国俄克拉荷马州库欣地区 | 英国北海布兰特地区 |

| 交易地点 | 纽约商品期货交易所(CME) | 伦敦洲际交易所(ICE) |

| 价格关联地区 | 反映美国石油价格变动 | 反映欧洲、非洲和中东出口的原油价格变动 |

| 含硫量 | 质量非常高,可精炼出较高比例汽油的轻甜原油- 即含硫量低(仅为0.24%)。 |

质量略低于轻原油,平均含硫量为0.37%。 |

| 定价方式 | 取决于库欣原油的库存 | 取决于OPEC产量变化和需求变化 |

| 价格限制 | 有每日价格限幅 | 无价格限幅 |

| 对地缘政治 敏感程度 |

不敏感 | 敏感 |

如今,布兰特原油和WTI为基准油的原油期货交易,是全球商品期货品种中成交量的龙头。 过去10年,最极端的时候,WTI价格甚至大幅度低于布兰特原油价格20美元以上。可是,这仅仅是2011年之后的事,在此之前WTI的价格却是长期高于布兰特原油。为什么会出现这么神奇的逆转?主要是以下几个原因导致:

1. 随着页岩油革命的成功,美国本土原油产量急剧增加

2. 由于库欣地区和墨西哥湾区储运瓶颈限制。

3. 布兰特原油对于地缘政治敏感程度较高

1.美国原油产量急剧增加

说到石油,你可能会想起沙特,毕竟沙特有“石油王国”的称号,中东油王的形象更加是深入民心。不过,最近几年情况发生了改变,排在第一的产油大国竟然变成了美国。这就奇怪了,美国怎么从石油输入国变成第一产油大国呢?

我们先来看下2021年世界前10产油大国的排名情况。排在榜首的是美国,平均每日生产约1,900万桶石油,占世界石油总量的20%,超过俄罗斯和沙特。沙特在第二,平均每日生产约1,080万桶石油,占世界石油总产量的11%;俄罗斯排在第三,平均每日生产约1,070万桶石油,也占世界石油总产量的11%;而中国则排在第五位,约500万桶。

| 2021年世界前10产油大国统计表 | |||

|---|---|---|---|

| 排名 | 国家 | 生产量 (百万桶/日) |

占世界 总量的份额 |

| 1 | 美国 | 18.88 | 20% |

| 2 | 沙特阿拉伯 | 10.84 | 11% |

| 3 | 俄罗斯 | 10.78 | 11% |

| 4 | 加拿大 | 5.54 | 6% |

| 5 | 中国 | 4.99 | 5% |

| 6 | 伊拉克 | 4.15 | 4% |

| 7 | 阿拉伯联合酋长国 | 3.79 | 4% |

| 8 | 巴西 | 3.69 | 4% |

| 9 | 伊朗 | 3.46 | 4% |

| 10 | 挪威 | 2.72 | 3% |

(表格数据源:EIA(美国能源信息管理局)官网)

其实,早在2017年,美国石油产量就已经超过沙特和俄罗斯,成为全球第一。那么美国凭什么能后来居上,并持续占据全球第一大产油国的位置呢?主要原因是美国实行了“页岩油革命”了解更多页岩油技术。

2.库欣地区储运瓶颈限制

随着页岩油革命的成功,美国本土原油产量急剧增加,尤其在2010年之后,美国原油产量增长幅度更为显著,美国本土产量供应充足。

由于库欣地区和墨西哥湾区储运瓶颈限制。美国产量不断增加,但是运送原油的物流设施没有跟上,导致原油被大量的囤积在WTI原油的交割地库欣地区,库存攀升,输入量超过了输出量,从而导致WTI价格下挫,并大大低于布兰特原油价格。近几年,通过建设新的输油管道,库欣地区原油外输能力提高,WTI和布兰特原油的价差也缩小了很多,现在的差价基本保持在3-5美元一桶。

WTI原油定价是取决于库欣原油的库存,且设有每日价格限幅;而布兰特原油由于运输方便,所以定价更多受到欧佩克产量变化所影响,不设置每日价格限幅。

3.地缘政治敏感

布兰特原油对于地缘政治敏感程度较高,若中东地区发生一些重大的地缘政治事件,会导致布兰特原油价格受到明显的影响,而WTI通常对于地缘政治敏感程度较弱,从而使得两者价差扩大。自从美国实施淡出中东的战略后,中东地区的局势比过去更加不稳定。

WTI对于地缘政治的敏感程度不是那么明显,而布兰特原油则比较敏感。这里有两个原因:第一,全球原油的定价以布兰特为首,WTI次之。第二,布兰特产油地在海上,WTI产油地在内陆,海上运输要比内陆方便多了,而且原油的交割是FOB。意思是原油的价格只包含了原油供货商把原油从产地运到船上、油管,或者特定的暂存油罐,后面的运输成本不是原油供货商的责任。所以,一旦发生大国纷争,油价受到刺激较多的自然是定价首要和运输方便的布兰特较多。

当原油期货近期合约价格高,远期合约价格低,很多人会以为未来油价会下跌。这种近高远低的情况叫作Backwardation。例如,WTI的4月合约价格为68美元/桶,7月合约价格为66美元,8月合约价格是65。看上去是价格往下的,一般人会以为未来价格会下跌。

其实,很可能不是。因为4月合约价格高可能是反映了近期市场的需求殷切,购买者愿意付更高的价格购买近期交收的原油。通常这种需求较大的情况,会反映在库存低。所以,库存的高低可以用作复核此观点的重要依据。如果成立,那么Backwardation的情况下,不适合做空。

到过来,如果是Contagon结构,也就是远月比近月高,就可能说明近月市场供大于求。高库存能确认此观点。这种情况不适合长仓。

趋势跟随策略:

这种策略是基于市场的趋势进行交易,一旦确定了市场趋势,就会沿着这个趋势交易。如果市场处于上涨趋势,交易者会做多;如果市场处于下跌趋势,交易者会做空。

反转策略:

这种策略是基于市场的反转进行交易,一旦市场出现了反转信号,交易者会相应地进行交易。如果市场一直在上涨,但是出现了一个下跌信号,交易者会做空;如果市场一直在下跌,但是出现了一个上涨信号,交易者会做多。

范围交易策略:

这种策略是基于市场价格的波动范围进行交易,交易者会在价格的支撑位和阻力位之间进行买卖交易。如果市场价格处于支撑位,交易者会选择做多;如果市场价格处于阻力位,交易者会选择做空。

原油期货交易存在着各种风险,包括市场风险、操作风险、流动性风险等。下面是一些可以避免原油期货交易风险的方法:

制定交易策略:在进行原油期货交易之前,需要制定一个明确的交易策略,包括进出场策略、止损和止盈的位置、风险控制等,以便在市场波动时做出明智的决策。

控制风险:在交易过程中,投资者需要严格控制风险,确定风险承受能力和风险收益比,设置合理的止损和止盈位置,避免出现大幅度损失。

加强市场观察:市场行情时时刻刻都在变化,投资者需要及时掌握市场动态,分析市场趋势,判断市场风险,及时调整交易策略,以减少风险。

学习技术分析:技术分析是一种重要的市场分析方法,可以通过对市场价格走势、成交量和趋势等因素的分析,预测市场趋势,判断市场风险,制定出有效的交易策略。

适时平仓:在交易中,投资者需要密切关注市场变化,适时平仓,避免因市场波动而造成大幅度损失。

总的来说,原油期货交易需要投资者具备相关的知识和技能,并制定出有效的交易策略,以减少风险。在交易中,投资者需要谨慎应对市场波动,适时调整交易策略,以获取稳定的收益。

| 直达国际 | 无 |

| 其他券商 | 1美元 |

| 直达国际 | 低至US$0.08 |

| 其他券商 | US$0.99-US$25 |

| 直达国际 | 免费 合资格用户 |

| 其他券商 | 收费 |

| 直达国际 | 直连CME 4条跨太平洋专线 Colo VIP高速服务 |

| 其他券商 | 速度慢不稳定 |

下载直达客户端,在【信息/服务】页面,点击【在线开户】或【开户】。输入开户手机号码和验证码,并同意声明,提交相关资料,完成开户流程。

在【账户】页面,点击【实盘】。选择账户类型,输入账户和密码。在【行情】页面,点击左上角【市场】,选择可交易的期货合约即可进行交易。